葉山のぺりです! 大手外資系企業ファイナンスで20年間お仕事をしてきました。

若い時はなかなか考えないですが、自分が歳を重ね、親も歳を重ねていくと、気になり出すのが相続の問題です。

相続なんてお金持ちが心配すればいいことでしょ?と思っている人も多いと思いますが、相続税の改訂が2015年にあり、相続税を払わなければいけない人の数が急増しています。

いわゆるお金持ちでなくても、相続税がかかってくることがあります。

そして相続税の支払いには関係なくても、相続はほぼみんなに関わる事、いざという時に対応できるように相続の基本を若い時から把握しておくことは非常に重要なことです。」

のほほんと暮らしていると高い税金、手数料、社会保険をただ払い続けることになります。知ることによって、搾取される人からコントロールできる人になりませんか? その為に一緒に勉強していきましょう!

自分のお金を守るために「相続税」の勉強をしよう!

「相続税の基本」について以下の項目で勉強していきましょう。

- 相続税とは

- 相続税は日本でどれだけの人が払っているの?

- 相続税は何にかかるの?

- 相続税はどう計算するの?

それでは詳しく見ていきましょう!

相続税とは

相続税は、亡くなった親等からお金や土地などの財産を受け継いだ(相続した)場合に、その受け取った財産にかかります。

資産を受け取った配偶者や子供などが相続税を払うことになります。

相続税は財産の一部を国に納めることによって、資産の再配分をし、生まれた家庭の経済状況による格差の縮小を目指すためのものだそうです。

相続税は累進課税になっているので、相続資産が大きければ大きいほど税率が高くなってきます。6億円超で最高55%かかります。

お金持ちのお家はずっとお金持ちという状況を許さないということですね。もしも今6億円相続税対象の資産を持っている親が、子供に相続して、子供が孫に相続すると資産は7,000万ほどに減ってしまいます。

厳しいですね。

ただ、相続した人はその資産を使ってさらに自分の富を拡大させるケースが多いので中々格差は無くならないと思います。

ちなみに世界には相続税ゼロの国もあります。オーストラリア、カナダ、中国、マレーシア、ニュージーランド、シンガポール、スウェーデン等です。

アメリカは相続税はありますが、遺産が20億円など高額になるまで税負担がないため、富裕層を除いては課税されないケースが多数だそうです。

では国外に移住すれば日本の相続税は課税されないのか、というと色々な抜け道を封じるルールがあります。海外移住から10年しないと認められないとか、日本にある資産はどの国に住んでいても相続税がかかるとか、出国するときに出国税がかかるなど、逃げ道が塞がれています。

日本でどれくらいの人が相続税払っているの?

では、現在日本で相続税の対象になっているのはどれくらいの人なのでしょうか。

2022年に死亡した人の中で9.6%が相続税の対象になったそうです。(出典:生命保険文化センター)

10人に1人が相続税対象になっているということですね。

この地域差は、不動産価格が影響していて、地価が高い大都市圏ほど相続税課税割合は高くなる傾向になるそうです。(出典:りそなグループ)

相続税は何にかかってくるの?

相続税の対象となる資産にはいろいろあるのですが、メインは現金、有価証券、不動産などの財産です。

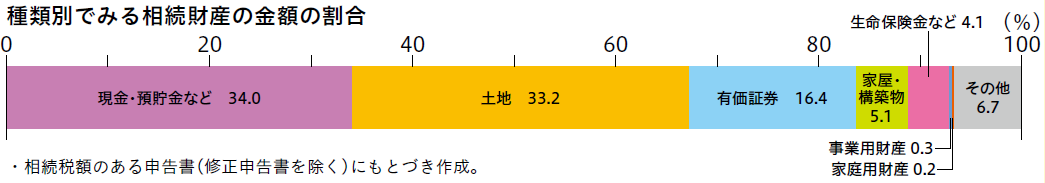

令和3年の国税庁の調査によると、相続税がかかる資産の割合として、現金・預貯金などは34.0%、次いで土地 33.2%、有価証券は16.4%になります。土地と家屋・構築物を合わせると、全体の38.4%になり相続税対象の資産額として一番大きい割合を占めます。(出典:生命保険文化センター)

相続税はどう計算するの?

いくらから相続税はかかるの?

相続税には基礎控除というものがあります。資産全額に相続税がかかるわけではありません。この基礎控除以上に相続資産がある人が相続税の対象になります。

大体の人がこの基礎控除以内に遺産が収まるので、10人に1人しか相続税の対象になりません。基礎控除は下記のように計算します。

基礎控除額= 3,000万円 + 600万円 × 法定相続人の数

もしも子供2人いる場合であれば、

基礎控除額= 3,000万円+600万円x2人

で 4,200万円になります。

故人の相続財産が 4000万円で、

4000万円ー4200万円=0

相続税は0ということになります。

もしも基礎控除以上の金額であれば、基礎控除を超えた金額に相続税がかかります。上記の例で、個人の相続財産が 4000万円ではなく5000万円であれば、基礎控除 4200万円を超えた800万円分に相続税がかかってきます。

5000万円-4200万円=800万円

うさ美ちゃんの例でざっくり計算

- 相続人: うさ母(配偶者)、うさ美(子供)

- 相続資産:現預金 1億円

Step1:基礎控除額を計算

まず基礎控除を計算します。

基礎控除額= 3,000万円+600万円X2 =4200万円

Step2:課税遺産総額を計算

課税遺産総額=相続資産額ー控除額

よって、1億円 ー 4200万円 = 5800万円

Step3:課税遺産総額を相続人に振り分ける

ここで父上からの遺言がなく、母に半分、子に半分とすると

5800万円➗2= 2900万円ずつ

うさ母とうさ美ちゃんに配分されます。

もし子供が2人なら、母に 1/2, 子供に 1/4ずつが配分されます。(法定相続人への分配ルール適応の場合)

Step4:相続税の計算

相続税は累進課税です。相続財産が大きければ大きいほど税率が高くなります。税率は以下の通りですが、1,000万以下は10%, 6億以上で55%の相続税がかかります。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 1,000万円超から3,000万円以下 | 15% | 50万円 |

| 3,000万円超から5,000万円以下 | 20% | 200万円 |

| 5,000万円超から1億円以下 | 30% | 700万円 |

| 1億円超から2億円以下 | 40% | 1,700万円 |

| 2億円超から3億円以下 | 45% | 2,700万円 |

| 3億円超から6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万 |

出典:国税庁

例えば1000万円以上になると10%から15%に税率が上がりますが、全ての額に15%が適応されるわけではなく、1000万円以上の額だけに 15%かかり、1000万円以下部分は10%が適応されます。

これは所得税と同じ累進課税の特徴です。

うさ美ちゃんのケースに戻りましょう。

うさ母 うさ美ちゃんともそれぞれ 2900万円の課税遺産額なので、2900万円の税率は上の表で15%。1000万以下の部分は10%で計算するのですが、計算が面倒なので、国税庁が”控除額”を表に記載してくれていて、その額を引けば、累進課税での税率が計算できます。控除額は上記の表で50万円です。

よって相続税は

うさ母: 2900万 x 15% – 50万円(控除額)= 385万円

うさ美: 2900万 x 15% – 50万円(控除額)= 385万円

合計で770万円(385万円+385万円)の相続税がかかります。

Step5:相続税を各相続人に振り分け

最後に、各相続人の実際の相続納税額を振り分けます。上記で計算した金額が直接各個人に課税されるわけではないのです。うさ美ちゃんのケースは金額は変わらないのですが、上記Step4で計算した相続税合計を一旦足して再度相続税の額を振り分けます。

770万円の合計の相続税を計算して、相続額を計算した割合で振り分けるのです。

うさ母: 770万円 x 1/2 = 385万円

うさ美: 770万円 x 1/2 = 385万円

このケースでは額が変わらなかったですが、子が2人などの場合は配分が変わってきます。

Step6: 控除額の適応

最後です。ここからさらに控除があります。代表的なもので配偶者控除です。

配偶者には特別に配偶者控除があります。

配偶者の相続財産のうち、財産総額が法定相続相当分と1億6,000万円のうち、いずれか多い方までは課税されません。

うさ母の場合は、財産総額が配偶者の税額軽減が適用されると、配偶者の相続納税額は0円となります。

まとめ

以上、お金の勉強って楽しい!|自分には関係ない?知っておこう!相続税の基本 をお伝えしました。相続税の基本について以下を学びました。

- 相続税とは

- 相続税は日本でどれだけの人が払っているの?

- 相続税は何にかかるの?

- 相続税はどう計算するの?

今回は基本的なところをお伝えしまいた。

相続税は、亡くなった親等からお金や土地などの財産を受け継いだ(相続した)場合に、その受け取った財産にかかります。

相続税は亡くなった人の9%、10人に1人が対象になってきますが、地域によって格差があり、自分は完全に安心とは言ってられません。またいつ増税があるかわかりません。

相続税は、現預金や、有価証券、不動産などにかかってきます。

相続税の計算は、基礎控除額= 3,000万円 + 600万円 × 法定相続人の数 を差し引いた遺産額に累進課税で 10%~55%の相続税がかかってきます。

この知識の積み上げで、自分の資産を確実に守れるようになります。

これからもお金の勉強一緒に頑張っていきましょう! ぺりでした!